Ubezpieczenia turystyczne pod lupą

Wróć

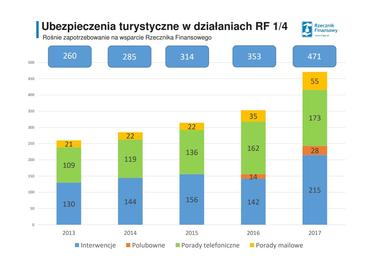

Wraz z rosnącą popularnością polis turystycznych rośnie także liczba skarg klientów na ten produkt – wynika z raportu Rzecznika Finansowego. W ubiegłym roku wpłynęło ponad 240 wniosków o podjęcie interwencji lub wszczęcie postępowania polubownego. To o ponad 50 proc. więcej niż rok wcześniej. Znacznie częściej klienci zwracają się też do Rzecznika z prośbą o poradę. Najczęściej podróżni skarżą się na to, że ubezpieczyciel odmawia wypłaty odszkodowania. Ten jednak zwykle powołuje się na zapisy ogólnych warunków ubezpieczenia, dołączanych każdorazowo do produktu. To pokazuje, że klienci nie zawsze dokładnie zapoznają się ze szczegółami zakupionej polisy.

źródło: Raport Rzecznika Finansowego

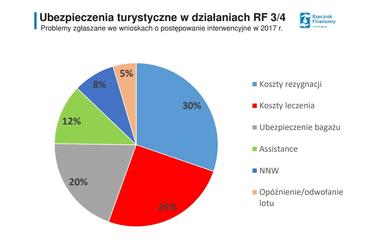

W ostatnich latach – jak wynika z obserwacji Rzecznika Finansowego – zmieniła się struktura tematyczna zgłaszanych spraw. Jeszcze pięć lat temu zdecydowana większość skarg dotyczyła problemów z pokrywaniem przez ubezpieczycieli kosztów leczenia.

– Dziś dotyczy tego nadal co czwarty wniosek o interwencję, ale zaczęły dominować – jest ich około 30 proc. – sprawy związane z pokryciem kosztów rezygnacji z podróży. Rośnie też znaczenie zgłoszeń związanych z ubezpieczeniami bagażu – wylicza Krystyna Krawczyk, dyrektor Wydziału Klienta Rynku Ubezpieczeniowo-Emerytalnego w Biurze Rzecznika Finansowego.

Te ostatnie odpowiadają za jedną piątą zgłoszeń. Znacznie rzadziej podróżni mają wątpliwości co do wykonanej usługi assistance (12 proc.), ochrony przed następstwami nieszczęśliwych wypadków (8 proc.) czy w związku z opóźnieniem lub odwołaniem lotu (5 proc.).

źródło: Raport Rzecznika Finansowego

– Klienci coraz częściej dzwonią do nas lub piszą, żeby dowiedzieć się, jakie mają uprawnienia. Wyposażeni w argumenty składają reklamację. Niepokoi za to dynamiczny – nieobserwowany w poprzednich latach – wzrost liczby wniosków o podjęcie oficjalnych działań, czyli postępowania interwencyjnego lub polubownego. To znaczy, że zakład ubezpieczeń nie wykorzystał szansy i nie rozwiązał problemu klienta na etapie reklamacji – mówi Aleksandra Wiktorow, Rzecznik Finansowy.

Na co skarżymy się najczęściej?

- Zdrowie i życie

Często w skargach turystów kierowanych do Rzecznika Finansowego pojawia się odmowa pokrycia całości lub części poniesionych kosztów leczenia lub interwencji służb ratowniczych. Tu jednak w grę wchodzi szereg wyłączeń, które zwalniają ubezpieczycieli z odpowiedzialności. Jakie są najczęstsze przyczyny odmowy? Jedną z nich jest przekroczenie przez ubezpieczonego zakresu leczenia niezbędnego, by powrócić do kraju. Często ubezpieczyciel stwierdza, że stan zdrowia poszkodowanego nie wymagał pilnej interwencji lekarskiej, ratującej życie lub zdrowie, albo że mógł on wrócić do kraju i tam kontynuować leczenie. Ubezpieczyciele podkreślają bowiem, że ponoszą koszty leczenia tylko w takim zakresie, w jakim pozostają one niezbędne z medycznego punktu widzenia dla ratowania życia lub przywracania zdrowia do tego stopnia, by ubezpieczony mógł wrócić do kraju.

Turyści często nie zdają sobie sprawy również z tego, że podstawowy pakiet ubezpieczeniowy czy polisy oferowane przez touroperatorów nie obejmują kosztów związanych z nagłym zaostrzeniem choroby przewlekłej. Osoby, które na nie cierpią, muszą odpowiednio rozszerzyć ochronę ubezpieczeniową. Bez tego nie mogą liczyć np. na organizację transportu medycznego czy pokrycie kosztów leczenia.

– Widzimy, że na tym tle powstaje bardzo wiele sporów. Sprzedawcy takich ubezpieczeń muszą więc zrobić wszystko, żeby uczulić klientów na takie ryzyko. Również ubezpieczyciele tworzący te ubezpieczenia, mogliby rozważyć obejmowanie – już w podstawowych wariantach – umów skutków zaostrzenia się chorób przewlekłych. Z pewnością mniej byłoby wtedy skarg i niezadowolonych klientów – mówi Aleksander Daszewski, radca prawny w biurze Rzecznika Finansowego

Często ubezpieczyciele podkreślają, że doznany przez ubezpieczonego uraz nie jest objęty zakresem ubezpieczenia lub też nie spowodował on trwałego uszczerbku na zdrowie.

- Bagaż

Jest to trzecia pod względem wielkości z badanych kategorii tematycznych. Klienci skarżą się na to, że ubezpieczyciel odmówił im wypłaty odszkodowania za zniszczony lub utracony bagaż. W przypadku tej ochrony towarzystwa ubezpieczeniowe również stosują pewne ograniczenia odpowiedzialności. Jakie? To m.in. brak odpowiednich zabezpieczeń skradzionego bagażu, uszkodzenie samego pojemnika na bagaż, czyli walizek i toreb, czy brak śladów włamania. Dodatkowo Rzecznik Finansowy przypomina, że bagaże muszą zostać powierzone zawodowemu przewoźnikowi lub być pod bezpośrednią pieczą ubezpieczonego bądź też muszą być zabezpieczone zgodnie z wymogami określonymi w OWU. Odszkodowanie za utracony lub zgubiony bagaż warunkowane jest również tym, czy turysta ma udokumentowaną zawartość i jej wartość.

- Rezygnacja z podróży

Jednym z najważniejszych punktów spornym w tym zakresie jest określenie przyczyny, z której ubezpieczony musi zrezygnować wcześniej z wykupionej imprezy turystycznej. Tu ponownie pojawia się wątek chorób przewlekłych. Jeśli to tego typu choroba turysty lub jego bliskiego stoi za rezygnacją z imprezy turystycznej, ubezpieczyciel może odmówić wypłaty odszkodowania. Ubezpieczyciel nie uzna także za powód zajścia w ciążę, jeśli przebiega bez komplikacji, czy śmierci dziadka osoby ubezpieczonej (zgodnie z definicją z OWU nie jest to osoba bliska ubezpieczonego).

Jak zmniejszyć ryzyko nieporozumień?

Odpowiedni dobór pakietu ubezpieczeniowego jest kluczowy dla turysty. W jego skład powinny wchodzić ubezpieczenia zabezpieczające przed najpoważniejszymi lub najbardziej uciążliwymi czynnikami ryzyka wiążącymi się z danym wyjazdem. Wachlarz dostępnych na rynku ofert jest bardzo szeroki. Poza tradycyjnymi polisami, które obejmują m.in. ubezpieczenie kosztów leczenia, ubezpieczenie bagażu, OC, NNW czy pakiet assistance, turysta może już także zabezpieczyć się na wypadek konieczności rezygnacji z wyjazdu czy na wypadek braku warunków do szusowania na nartach.

Eksperci przypominają, żeby każdorazowo zwracać szczególną uwagę na zakres czasowy i terytorialny ochrony oraz sumy ubezpieczenia. Turysta musi mieć pewność, że pokryją one koszty ewentualnego skomplikowanego leczenia, akcji ratowniczej czy transportu do kraju. Szczególnie trzeba na to zwrócić uwagę, wybierając się w dalsze zakątki świata, np. do USA czy Kanady. Zbyt niska suma ubezpieczenia może bowiem oznaczać, że różnicę między wypłaconym świadczeniem a rzeczywistym kosztem pomocy musi pokryć sam ubezpieczony.

Szczególnie ostrożni muszą być ci, którzy zdają się wyłącznie na polisę oferowaną przez biuro podróży. Organizatorzy imprez turystycznych mają obowiązek zawarcia na rzecz osób w nich uczestniczących umowy ubezpieczenia NNW i kosztów leczenia. Przepisy nie regulują jednak ich szczegółowego zakresu czy minimalnych sum ubezpieczenia. Przed zawarciem umowy touroperatorzy muszą jedynie poinformować klienta o zakresie oferowanej polisy. Uczestnicy imprez turystycznych muszą więc każdorazowo upewniać się co do sumy ubezpieczenia czy czynników ryzyka, które są nim objęte. W przypadku niewystarczającej ochrony można ją rozszerzyć w biurze podróży lub zakupić dodatkową polisę, zgodną z potrzebami.

– Począwszy od dnia 1 lipca 2018 r. omówione powyżej kwestie regulować będą przepisy ustawy z dnia 24 listopada 2017 r. o imprezach turystycznych i powiązanych usługach turystycznych (…) Organizator turystyki lub agent turystyczny, w przypadku gdy impreza turystyczna jest sprzedawana za jego pośrednictwem, będzie zobowiązany udzielić podróżnemu – zanim podróżny ten zwiąże się jakąkolwiek umową o udział w imprezie turystycznej lub odpowiadającą jej ofertą – informacji o ubezpieczeniach obowiązkowych lub dobrowolnym ubezpieczeniu na pokrycie kosztów rozwiązania przez podróżnego umowy o udział w imprezie turystycznej lub kosztów świadczenia pomocy, w tym kosztów powrotu do kraju w razie wypadku, choroby lub śmierci – podkreślają autorzy raportu Rzecznika Finansowego „Ubezpieczenia turystyczne”.

Z kolei jesienią zacznie obowiązywać ustawa o dystrybucji ubezpieczeń, która zobowiąże dystrybutorów (np. brokerów i agentów ubezpieczeniowych) do badania potrzeb klienta pod kątem ochrony ubezpieczeniowej czy szerszego informowania go o oferowanym produkcie. W ten sposób klient będzie mieć pewność, że produkt, który zamierza kupić, w możliwie największym stopniu odpowiada na jego zapotrzebowanie. Problem w tym, że nowe przepisy nie będą dotyczyć sprzedawców w biurach podróży. W opinii ekspertów Biura Rzecznika Finansowego taka analiza potrzeb klienta-turysty powinna stać się standardem rynkowym, szczególnie pod kątem jego stanu zdrowia i chorób przewlekłych, co jest jednym z najczęstszych powodem skarg klientów na polisy turystyczne.

Z drugiej strony ubezpieczeni podróżni powinni mieć także świadomość tego, że w razie wypadku po ich stronie także leży szereg obowiązków, które muszą spełnić, by ochrona ubezpieczeniowa stała się skuteczna.

– Po zaistnieniu wypadku ubezpieczony przede wszystkim powinien zawiadomić (w wymaganej formie i wyznaczonym terminie) zakład ubezpieczeń o tym zdarzeniu, starać się niezwłocznie uzyskać pomoc ze strony służb ratowniczych i medycznych, w przypadkach uzasadnionych okolicznościami sprawy powiadomić miejscową policję, uzyskać dokumentację medyczną, a także – w miarę możliwości – zabezpieczyć wszelkie dowody związane z wypadkiem, w tym ustalić świadków zdarzenia. W związku z tym niezwykle istotne jest gromadzenie wszelkich dowodów potwierdzających fakt zaistnienia zdarzenia i obrazujących jego skutki – szczególnie ważne jest zatem zbieranie np. rachunków dokumentujących poniesienie kosztów za udzieloną pomoc medyczną – czytamy w raporcie.

Ubezpieczony powinien także zapoznać się z katalogiem wyłączeń przewidzianych w OWU, a także rozważyć ewentualne rozszerzenie polisy, zgodnie z indywidualnymi potrzebami (np. w przypadku chorób przewlekłych czy zamiaru uprawiania sportów ekstremalnych).

Jakie wykluczenia trzeba brać pod uwagę?

Z analizy Rzecznika Finansowego wynika, że w OWU ubezpieczycieli z reguły pojawiają się te same wyłączenia. Do najczęstszych należy spożywanie przez ubezpieczonego alkoholu, narkotyków czy innych środków odurzających i substancji psychotropowych, prowadzenie samochodu po spożyciu tych środków, usiłowanie lub dokonanie przestępstwa, samobójstwa czy samookaleczenia, eksplozja atomowa, choroba psychiczna ubezpieczonego, udział w zamieszkach, rozruchach lub strajkach. Osobną kategorię stanowią wyłączenia dotyczące szkód, które powstały na skutek aktów terrorystycznych czy działań wojennych. OWU zwykle przewidują ochronę dla ubezpieczonego w sytuacji niespodziewanego wybuchu takich działań podczas jego podróży zagranicznej, ale dotyczy to przeważnie kilku pierwszych dni konfliktu. Ubezpieczyciele zastrzegają jednak, że nie ponoszą odpowiedzialności, gdy ubezpieczony jedzie do kraju, w którym trwa wojna.

Podstawowa ochrona ubezpieczeniowa zwykle nie obejmuje także wyczynowego, profesjonalnego uprawiania sportów oraz sportów ekstremalnych. Tu warto jednak zwracać każdorazowo uwagę na zapisy OWU – poszczególne firmy mogą inaczej klasyfikować dyscypliny sportu. Osoby aktywne powinny także rozważyć rozszerzenie polisy o ubezpieczenie odpowiedzialności cywilnej. Bez tego, jeżeli wyrządzą one szkodę osobie trzeciej, ubezpieczyciel nie weźmie na siebie kosztów tej szkody i ewentualnego odszkodowania.

Polisa turystyczna nie zadziała także w sytuacji, gdy ubezpieczony wykonuje zarobkową pracę fizyczną, chyba że rozszerzy on ochronę w zamian za dodatkową składkę. Niektórzy ubezpieczyciele jako wyłączenia traktują także zachorowanie na HIV, AIDS i inne choroby przenoszone wyłącznie drogą płciową, udział w różnych wyścigach, pandemie czy zabiegi o charakterze medycznym wykonywane bez kontroli lekarza.